为什么说海外投资是一个怪圈呢?因为很多投资人无论短期结果好与不好,长期效果感觉都不好,或是说没有达到心中的效果!为什么呢?

一般来说,中国投资人投资海外的第一步不会是自己直接操盘的,对海外一级和二级市场都不熟悉,资源和信息的来源渠道也比较少,所以开始会选择投基金,但是投了一段时间基金后,多数发现效果并不满意,原因是在选择基金时信息仍然比较贫乏,或者是投一些大牌子,或者是投朋友推荐的基金,除了看看收益,其它方面信息获取基本上无从下手。

第二步,经过第一步的部分投资人就会认为投基金还不如自己做,相对资金体量比较大的部分客户,自己搭建团队、自己找项目、炒股。这样的团队中不乏有经验技巧的人,但是大概率来说,真有些本事的操盘人会自己做管理人,而不会选择给家办打工,所以自己操盘的效果也不是非常理想。别人做不满意,自己操盘自己炒股然后这个效果又不好,那么绕来绕去,最后有的就决定不投海外了。这是个很普遍的现象。久而久之,大家会陷入这个怪圈,且不断地循环再循环,始终跳脱不出来。

当然也有短期相对比较幸运的,投的基金一时效果还不错!但实际上也并没有跳出这个怪圈,短期效果之后事情的走向大致是:由于投资人不知道短期的优秀业绩带有很多偶然的成分,长期会导致投资人承担一些不应该承担的风险,最终还是会带来比较大的失落感。

为什么这个怪圈在投资海外时比较常见?原因其实很简单,在国内投资,就算不是做的很系统,而是投资一些偶然随意接触的一些产品,但毕竟这个信息渠道比在国外要丰富的多,随便问问打听一下,朋友也可以介绍。在国外你没有什么信息渠道,基本上是偶尔遇上了什么从业人员,或者朋友推荐的一个(而朋友的信息渠道也是比较狭窄的),或者听说有谁投了某个项目基金等等,信息源比较匮乏,或者相对来说渠道比较狭窄,这样缺乏充分了解和交流的基础,投资的长期效果一般不会好。

所以投资海外这个资源圈子还是一定要建设和培养的,无论做些什么事情一定要了解基本情况,到国外人生地不熟的地方更要了解情况,如果你自己没有这些信息渠道,就要去想办法找合适的人,团队也好或者机构也好,怎么样帮你去获取这些信息,能够把这些东西嚼碎了,然后告诉你这些是怎么一回事儿,我觉得在这个方面一些投资人是完全没有这个思路的,在系统的去规划之前至少要有这个想法吧。如果连这个想法都没有的话,我觉得是比较难推进、难以有理想结果的。

总结一下:投资海外首先应该做的是,寻找和融入一个真正的海外投资圈子。

面对海外市场尤其你信息来源本就缺乏,你的资源没有那么多,如果你再高估自己的各项能力的话,问题就会加倍!高估自己能力有好几方面:第一个大家都知道风险承受能力,有的投资人是觉得自己有这个风险承受能力的,不管这个产品跌了多少,我没问题,我可以长期持有!

我觉得大家都这么说,但真正到实际做的时候,现实和理论就会有很大的差别,有一句话叫“懂得应该做的事情和做应该做的事情,是两回事儿”。很多人知道应该做什么事,但到做的时候就不够坚持去做那个应该做的事,这个很常见的。比如说,你投了一支股票,一个月跌了40%,有人说没问题,例如2020年3月份很多股票跌了不止40%,最后很多都涨回来了,但是如果这个股票每个月跌掉8%连续跌6个月,你受得了吗?我觉得很多人跌了3个月每个月8%还能承受,又跌了3个月,但实际上跌幅也是48%,但是很多人就不一定能够承受。

还有一种可能指的是你投的基金,比如做医药领域的目前在跌,而人家的医药股在涨,那你怎么办?你还有这个承受能力吗?其实这个风险承受能力包含很多方面的,不仅仅说是,到底是不是跌的问题,风险还跟你的圈子里的其他人的投资表现有关系。风险不是一个静态的,你跌了40%别人都跌了80%那你可能没问题,但是别人涨了40%你跌了40%那这肯定有问题,所以就是孤立的看这个是没有意义的,当大家说没问题我长期持有,这个长期持有是一个静态的概念,没有去跟别人对比,是不一样的。

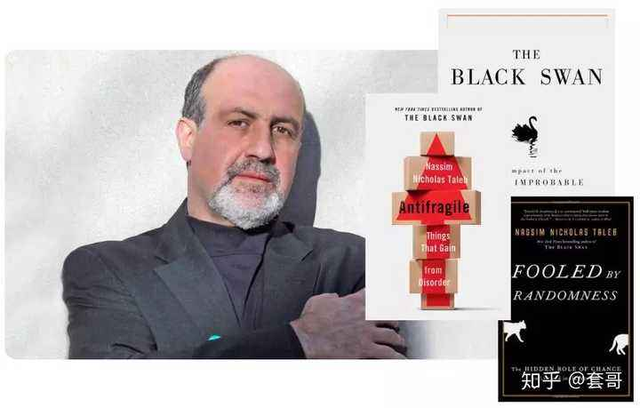

第二个是说对市场预测能力,这个能力和我们所受教育的制度有一定的关系,我们从小所受教育大都是填鸭式的,一般讲做投资比例上的我觉得可能理工男多一些,理工男可能都经历过刷题的学习或者应考方式,容易导致线性思维,从投资上说就是去年涨了估计今年还会涨,一个直线的方式来预测未来,所以导致对这种小概率事件总是估计不足,写黑天鹅的纳西姆•尼古拉斯•塔勒布有一句话:“人类对小概率事件总是估计不足”。

不经常发生的事情,到底是0.001的概率还是0.0001的概率,这个人的大脑有时候是分析不出来的,那线性思维就是习惯刷题的逻辑思维方式,对这种小概率事件是非常难去做估计和判断的,因为你原来的判断都是根据你见过的东西来做的嘛,你的预测都是过去做的,我觉得填鸭式教育体系,导致咱们就是比较机械,跳跃性思维稍微少一些,所以我觉得这也是我们投资上的一个问题吧。

高估自己预测市场的能力,这个对中国投资人,尤其是高度自信有能力预测未来会发生什么事情的投资人...这个在对海外投资市场的理解和实操中是很危险的一个事情,因为海外的市场经常是牛市很长时间,然后来一个熊市一下跌个30%,我觉得大家是没有心理准备的,一旦受到挫折之后可能就放弃了,就不再做这个事情了。过高估计自己的市场预测能力就会导致这种结果。

第三个就是对人的判断,比如说我认识的两个基金经理,一个在贝莱德一个在黑石,那怎么判断这两个人是哪个好或者更好呢,你也没有信息渠道去背调他们过去的风格和背景,没有信息,没办法分析。对人的判断经常只能依赖于第一感觉,感性程度比较多,理性分析比较少。所以对人的能力判断也是高估自己,最终的话会导致严重的问题。

小结一下:你以为的不是你以为的,就是你以为你能承受的风险不是一个数字问题,是一个心理问题,40%是用12个月跌的还是6个月跌的,还是一次性跌的,不是一个简单的数字问题,是有很多综合因素组成的。

客服小新

x打开微信,点击右上角,选择“扫一扫”功能,对准下方二维码即可。